تحلیل بنیادی وبملت | سود هر سهم وبملت در ۹ ماهه چقدر بود؟

به گزارش نبض بورس، بانک ملت، پس از انقلاب اسلامی و در پی ملی شدن تمامی بانکهای ایران توسط شورای انقلاب، با ادغام بانکهای پارس، عمران، فرهنگیان، داریوش، تهران، تجارت خارجی، اعتبارات تعاونی و توزیع، بینالملل ایران، بانک ایران و عرب و بیمه ایران، در خرداد ۱۳۵۸ با سرمایه اولیه ۳۳ میلیارد ریال تأسیس شد. هماکنون بخشی از سهام بانک ملت در بازار بورس تهران معامله میشود.

بانکملت، شرکت خدمات مالی و بانکداری ایرانی است که با توسط شعب زیادی در سراسر ایران فعالیت مینماید. این بانک در سال ۱۳۹۶ در فهرست ۱۰۰ شرکت برتر ایرانی، منتشر شده توسط سازمان مدیریت صنعتی، رتبه نخست از بزرگترین شرکتهای خصوصی را به خود اختصاص داد. بانک ملت در حال حاضر یکی از بزرگترین بانکهای ایران است.

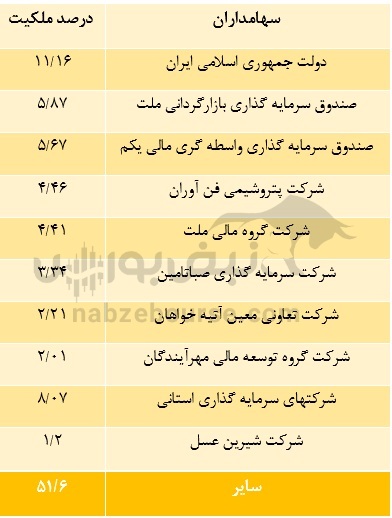

سهامداران عمده وبملت چه شرکت هایی هستند؟

ترکیب سهامداران بانک به شرح جدول زیر میباشد که نزدیک به ۵۲ درصد از سهام آن در دست سهامداران خرد قرار دارد:

عملکرد ۹ ماهه وبملت چگونه بوده است؟

بانک ملت (وبملت) در ۹ ماهه به سود خالص ۴۷۳۵ میلیارد تومانی رسید (۲۲۹ ریال به ازای هر سهم) که ۴۵% کمتر از مدت مشابه سال گذشته است.

هم چنین این بانک در این ۹ ماه، حدود ۴۶۴۲۳ میلیارد تومان درآمد از تسهیلات داشته که ۶۷% بیش از مدت مشابه سال گذشته بوده است. همچنین ۲۵۴۱۶ میلیارد تومان بابت سود سپردهها پرداخت کرده است که ۶۵% بیش از مدت مشابه سال گذشته بوده است.

خالص سود سرمایه گذاریهای بانک در این ۹ ماه حدود ۶۹۸ میلیارد تومان بوده که نسبت به مدت مشابه سال گذشته ۸۱% بیشتر بوده است.

خالص درآمد کارمزدها در این ۹ ماه ۲۳۱۲ میلیارد تومان بوده که نسبت به مدت مشابه ۱۱۸% رشد داشته است. از محل معاملات ارزی، این بانک در ۹ ماهه ۳۸۰ میلیارد تومان درامد کسب کرده که نسبت به مدت مشابه سال گذشته ۹۶% افت داشته است (عدم تسعیر). سایر درآمدهای عملیاتی بانک ۴۱۰ میلیارد تومان بوده که نسبت به مدت مشابه ۴۳% افت داشته است.

هزینههای عمومی بانک ۱۴۷۷۲ که نسبت به مدت مشابه سال گذشته ۷۳% رشد داشته و هزینه مطالبات مشکوک الوصول ۴۳۷ میلیارد تومان بوده که نسبت به سال گذشته ۹۲% کم شده است. هزینههای مالی این بانک نیز نسبت به ۹ ماهه سال گذشته ۳۶% رشد داشته است و به عدد ۱۷۴۲ میلیارد تومان رسیده است.

همچنین بانک ملت درباره اثر درآمدی اعمال نرخهای جدید تسعیر ارز ابلاغی بانک مرکزی به لحاظ خالص وضعیت باز ارزی مثبت ۴.۴ میلیارد یورویی، دست به شفاف سازی زد. بر این اساس، "وبملت" اعلام کرد:

طبق بخشنامه ۲۴ اسفند بانک مرکزی با موضوع نرخ و نحوه تسعیر اقلام پولی داراییها و بدهیهای ارزی بانک ها، مبنای تسعیر اقلام پولی داراییها و بدهیهای ارزی برای پایان سال مالی ۱۴۰۰ به منظور اعمال در دفاتر بانک و تهیه صورتهای مالی، مبلغ ۲۲ هزار تومان برای هر یورو و ۲۰ هزار تومان برای هر دلار آمریکا و سایر اسعار به نرخ برابری آنها به یورو با رعایت سایر شرایط اعلامی تعیین شده است. با در نظر گرفتن نرخ تسعیر ارز اعمال شده در آخرین صورتهای مالی انتشار یافته در سامانه کدال (۱۹ هزار تومان برای هر یورو و ۱۵.۹ هزار تومان برای هر دلار و سایر اسعار به نرخ برابری آنها به یورو) و با لحاظ خالص وضعیت باز ارزی مثبت بانک تا تاریخ نامه حاضر پس از کسر ذخایر مطالبات مشکوک الوصول به ارز که ۴۴۱۰ میلیون یورو است، اعمال نرخهای جدید ابلاغی بانک مرکزی در تسعیر اقلام ارزی پولی، اثر درآمدی با اهمیتی برای بانک به همراه خواهد داشت. لیکن تعیین آثار دقیق آن بر سود و زیان بانک منوط به اعمال نرخ در سامانههای عملیاتی و مالی در پایان سال و تهیه گزارشات و صورتهای مالی پایان سال مالی منتهی به اسفند ۱۴۰۰ خواهد بود.

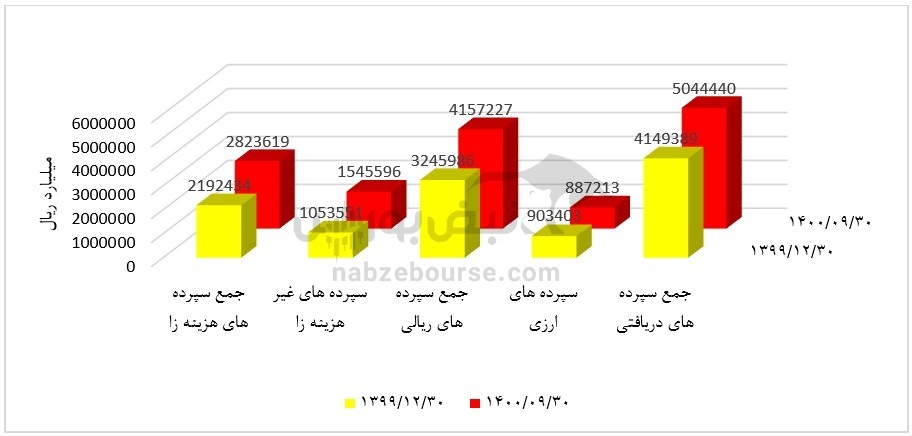

ترکیب سپرده ها:

ترکیب سپردههای بانک طی دوره ۹ ماهه سال ۱۴۰۰ جاری به شرح نمودار زیر است:

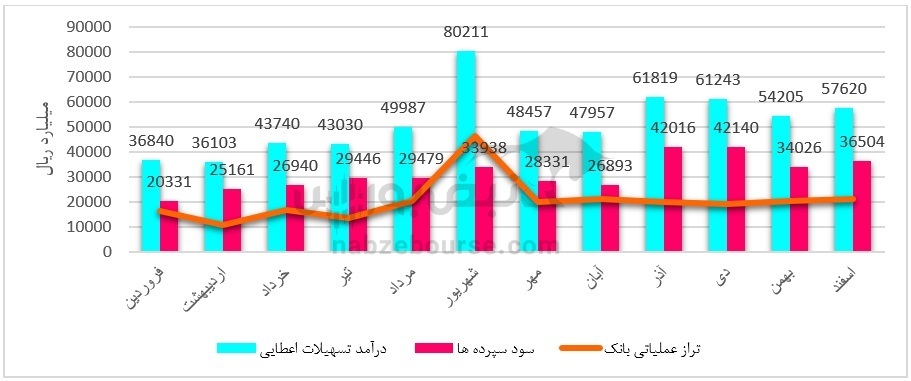

عملکرد ماهانه وبملت چگونه بوده است؟

عملکرد مطلوب بانک ملت در جذب منابع سپرده ای، قدرت تسهیلات دهی این بانک را افزایش داد و توانست در ۱۲ماه سال ۱۴۰۰، ۲۲۹ هزار میلیارد تومان تسهیلات در اختیار همه بخشهای اقتصادی کشور و فعالان آن قرار دهد، که در مقایسه با سال قبل از آن بیش از ۴۶ درصد رشد داشته است.

بانک ملت در ۱۲ ماه سال ۱۴۰۰ از محل تسهیلات اعطایی ۵۸ هزار و ۵۰۸ میلیارد تومان درآمد کسب کرد و در مقابل ۳۶ هزار و ۷۰۸ میلیارد تومان سود به سپردههای سرمایه گذاری اختصاص داد؛ که حاصل آن ثبت تراز مثبت ۲۱ هزار و ۸۰۰ میلیارد تومان بود. درآمد تسهیلاتی ۴۴ درصد و سود پرداختی به سپردهها ۵۴ درصد در مقایسه با دوره مشابه سال قبل از آن رشد داشته است و همچنین تراز عملیاتی بیش از ۲۹ درصد افزایش یافت.

این بانک در دوره مشابه سال قبل از آن ۴۰ هزار و ۶۳۶ میلیارد تومان درآمد از محل تسهیلات اعطایی کسب کرده و ۲۳ هزار و ۷۸۱ میلیارد تومان سود به سپردههای سرمایه گذاری اختصاص داده بود، که حاصل آن ثبت تراز مثبت ۱۶ هزار و ۸۵۵ میلیارد تومان بود.

مانده تسهیلات اعطایی بانک ملت در پایان اسفند ماه سال گذشته ۷۲۳ هزار میلیارد تومان رسید و همچنین مانده سپردههای سرمایه گذاری به نزدیک ۶۴۸ میلیارد تومان افزایش یافت. تسهیلات اعطایی ۴۶ درصد و سپردههای سرمایه گذاری نزدیک به ۲۴ درصد در مقایسه با دوره مشابه سال قبل از آن افزایش یافته است؛ که حاکی از عملکرد مطلوب این بانک در جذب منابع و پرداخت تسهیلات است.

در نمودار زیر روند مربوط به درآمد تسهیلات اعطایی، سود سپردهها و تراز عملیاتی بانک در طی دوره ۱۲ ماهه سال ۱۴۰۰ نشان داده شده است: